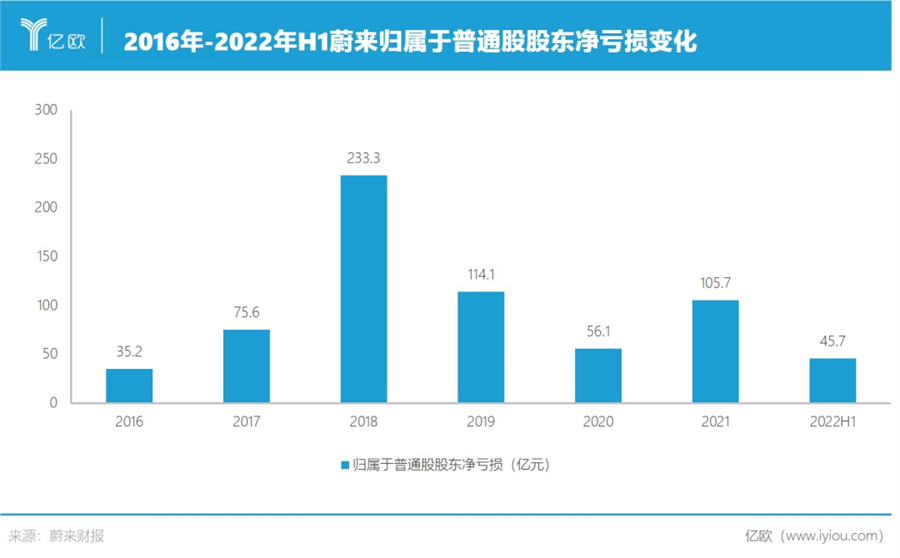

自2016年到2022年上半年,蔚來歸屬普通股股東的凈虧損累計達約666億元。

同是車企同胞,比亞迪看到這個數(shù)字也會突感心塞。就在8月31日,專寵比亞迪14年的巴菲特突然減持其股票,令比亞迪市值一日縮水近666億元。

與股市的風云變幻不同,蔚來這666億元并非付諸東流,而是實打實地花在了造車事業(yè)上,也帶動了中國造車的熱情,激勵了一眾造車新勢力們。

但長期虧損不能為繼,蔚來還是要自力更生,回饋股東。

可賺錢對蔚來太難了。

壓不住的成本

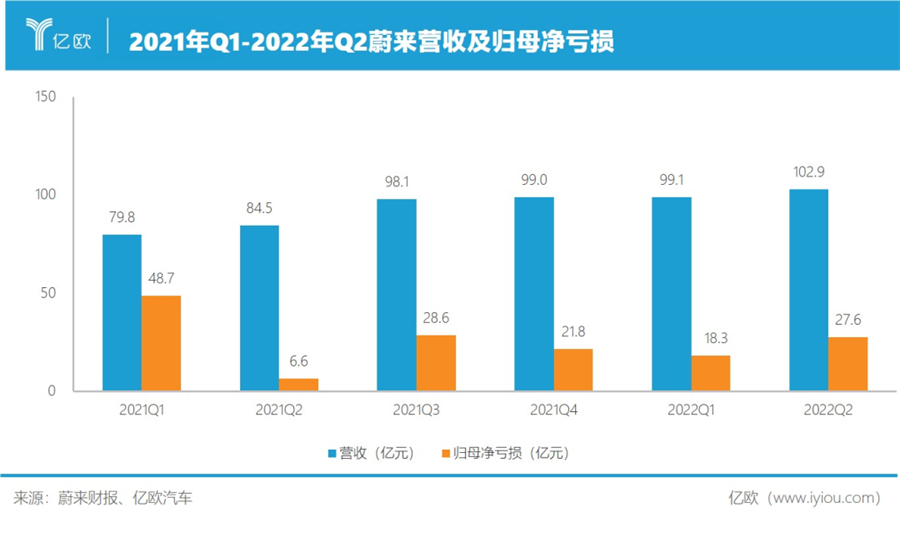

9月7日,蔚來發(fā)布2022年二季度財報,數(shù)據(jù)顯示,蔚來二季度凈利潤虧損達27.6億元。同比增長316.4%,環(huán)比增長50.4%。

蔚來透露,研發(fā)等費用的增加、車輛銷售成本上升是其二季度虧損擴大的主要原因。其中,二季度研發(fā)支出同比增長133.9%,至21.5億元。

第二季度,蔚來在一般及行政費用方面的支出,同比增長52.4%至22.8億元。對此,蔚來方面稱,系人員成本和銷售服務網(wǎng)絡擴展成本增加,以及包括ES7在內(nèi)的新車型市場推廣費用增加所致。

同期,蔚來銷售成本達89.5億元,同比增長30.2%。其中車輛銷售成本為79.8億元,同比增長26.5%。這也直接導致蔚來二季度車輛毛利率同比下滑3.6%至16.7%。

車輛銷售成本的增加主要源自原材料成本上升。

碳酸鋰為代表的電池原材料價格高企,蔚來也吃不消來自供應鏈的壓力,讓包括其在內(nèi)的眾多新能源車企紛紛宣布漲價。

NT2.0平臺被蔚來視為提升毛利率的關鍵。

6月15日,蔚來ES7正式發(fā)布,新車是基于NT2.0平臺打造,定位大中型5座SUV,售價區(qū)間46.8萬-54.8萬。

為了推廣ET7、ES7等新車型,蔚來不得不投入更多的市場營銷費用。這是蔚來車型換代與產(chǎn)品矩陣戰(zhàn)略帶來的陣痛。

在2021年三季度的財報電話會上,李斌表示,蔚來長期車輛毛利率目標是25%,但前提是NT2.0平臺車型的年產(chǎn)量要達到30萬輛。

營收首破百億

虧損雖有擴大,但蔚來的營收也在增長。

蔚來2022年第二季度實現(xiàn)營收102.9億元,同比增長21.8%,單季度收入首次突破百億大關,其中車輛銷售收入為95.7億元,同比增長20.1%,占總收入的93%。

同期,理想汽車和小鵬汽車營收分別為89.96億元和74.36億元,在營收上均不敵蔚來。

在二季度銷量中,蔚小理各自交付了2.5萬輛、3.4萬輛、2.9萬輛,其中小鵬汽車連續(xù)四個季度位居造車新勢力銷冠,營業(yè)收入?yún)s在三家排名墊底。

銷量墊底的蔚來卻在營業(yè)收入上殺了一個回馬槍。

這主要是因為今年5月,蔚來連續(xù)兩次上調汽車售價,加之售價45.8萬起的ET7車型銷量有所增加,為蔚來帶來了營收增長。

從今年3月開始交付的ET7,是蔚來的首款轎車。其二季度共交付6749輛,超過ES8的3681輛、EC6的4714輛,僅次于ES6的9913輛,扛起了蔚來的銷量大旗。

除汽車銷售業(yè)務外,蔚來的汽車金融業(yè)務、能量套餐銷售等衍生業(yè)務在二季度同比增長34.6%,至7.215億元。

蔚來基于NT2.0平臺打造的三款新車型ET7、ET5、ES7,將在下半年全部進入量產(chǎn)交付階段。

這三款新車對蔚來而言,無疑承載著其扭轉銷量下滑趨勢、增加盈利、搶占市場的期望,雖取得了一定的成效,但蔚來能否止損,仍是棘手難題。

打敗寶馬3系?

2022年,蔚來的全年銷量目標在15萬輛以上。

今年上半年,蔚來的總交付量為50827輛,渡過了二季度的疫情危機,蔚來的銷售量緩步爬升。

8月,蔚來以10677輛的交付量成功打敗小鵬和理想,重獲“蔚小理”三家銷量之首的位置,只是現(xiàn)在造車新勢力的市場格局已然發(fā)生變化,零跑、哪吒異軍突起,主打高端的蔚來,在銷量上略顯弱勢。

在財報中,蔚來對三季度的交付量給出了指引,預計交付31000輛至33000輛。

蔚來7月、8月累計銷量達20729輛,按照現(xiàn)在的銷量趨勢,其實現(xiàn)3季度銷量目標,并非難事。

但在第四季度,蔚來將面臨極大的交付壓力,2022年還剩的4個月內(nèi),蔚來要交付78444輛新車。

“預計四季度的每個月都將會打破公司的交付記錄,但這也意味著第四季度公司和供應鏈的交付壓力非常大。”李斌說道。

對于實現(xiàn)下半年的銷量目標,李斌對ET5寄予厚望。

他認為基于NT2.0打造的ET5將成為中型高端轎車市場最受歡迎的車型之一。ET5將于9月9日鎖單,并于9月底開啟交付。按照李斌給出的預測,ET5在12月份的單月交付量將破萬輛。

ET7、ET5等新車型對蔚來產(chǎn)能提出了新要求。有用戶稱,ET7訂車后交付要等待7個月左右時間。

ET5將在蔚來第二工廠——新橋工廠投產(chǎn)。李斌稱,該廠的全部產(chǎn)能都將用來生產(chǎn)ET5這一款車型。這足以證明蔚來對ET5的重視。

蔚來2022年汽車銷售毛利率目標是18%-20%,能否完成這個目標取決于三款新車型,特別是ET5的表現(xiàn)。

作為蔚來迄今為止價格最低的車型,ET5目標就是沖量,扛起銷量大旗。在成都車展上,蔚來總裁秦力洪放言,一年之內(nèi),ET5的銷量將超過寶馬3系。

今年蔚來三款新車的接力賽,將在四季度收官。ET5能否像李斌、秦力洪所述的那樣,將蔚來銷量帶到一個新的高度,尚未可知,但其已顯露蔚來對市場的進一步下探。

蔚來對產(chǎn)品結構的調整,是現(xiàn)實需求下的緊要之舉。

高價格的車型意味著更少的用戶群體,特別是當前高端新能源市場,競爭逐漸激烈,比亞迪等新能源頭部車企,在高端市場上也開始了布局。

ET5相比于蔚來此前產(chǎn)品,價格有所降低,蔚來真正進軍大眾市場的車型還在路上。

對于此前傳聞已久的“大眾化品牌”,李斌在電話會上表示,新品牌將采用NT3技術,與NT3產(chǎn)品一同走向市場。

奔向大眾市場

早在2021年蔚來第二季度財報電話會上,李斌就表示,蔚來進入大眾市場的相關準備工作已經(jīng)提速,目前已建立了核心團隊。

今年7月,蔚來被曝將推出獨立于蔚來的子品牌,內(nèi)部代號為阿爾卑斯(ALPS),定價區(qū)間是20萬元到30萬元之間,預計2024年量產(chǎn)。

蔚來一貫標榜的高端化和用戶服務,正在反噬著蔚來。

高端車型沒有足夠的用戶群體,不便沖量,對現(xiàn)在蔚來盈利能力的提升,難以起到?jīng)Q定性的作用。

蔚來推出新車型,沖向大眾化市場是其改善盈利能力的必要之舉。

蔚來強推用戶服務吸引足夠多目光的同時,也將蔚來服務的每一個缺漏之處不斷放大。

各家車企都在將用戶服務提上日程,各類車企直營店、體驗店逐漸普及,用戶共創(chuàng)已不是新鮮詞匯。為搶占市場,其他車企的各項優(yōu)惠福利層出不窮,逐漸拉近與蔚來服務的差距。

蔚來的服務為其博得了一個“汽車行業(yè)海底撈”的名聲,而要維持蔚來營銷、補能等服務體系,都將消耗其大量的資金。

諸如BaaS換電模式是蔚來區(qū)別于其他車企的王牌武器之一,但也讓蔚來背負了過重的商業(yè)模式, “換電模式”需要巨大運營費用。如果用戶規(guī)模達不到一定量級,換電站就無法盈利。

很明顯的一點是,蔚來提供的免費換電權益最初為終身不限次數(shù)免費換電,已調整為保留家庭充電樁的用戶終身每月4次免費換電,放棄家用充電樁的用戶終身每月6次換電。

現(xiàn)在懸在蔚來頭上是營收及盈利提升的壓力。

要知道,2019年合肥在注入資金的同時,與蔚來簽下了對賭協(xié)議。

協(xié)議要求蔚來2024年營收1200億元并上市6-8款車型,2020年至2025年總營收達到4200億元,總稅收78億元,2025年前在科創(chuàng)板上市。

與2019年的狀況大不相同,現(xiàn)在蔚來資金充足,卻也面臨著更為激烈市場競爭。

此時的蔚來,除新車型、新品牌的建設,也在嘗試不同的道路。

產(chǎn)品出海就是蔚來的一項重要規(guī)劃。

2022年,蔚來產(chǎn)品與全體系服務將在德國、荷蘭、瑞典、丹麥等國家正式落地。8月22日,蔚來首款智能電動旗艦轎車ET7發(fā)運歐洲,蔚來在匈牙利佩斯州投資建設的蔚來能源歐洲工廠將于9月投入運營。

一通組合拳下,蔚來正在拼盡全力打開一片新天地。

責任編輯: 李穎